【この記事を書いた人】中田裕二

銀行員、不動産仲介、不動産投資の経験を通して、中古マンション売買に関する”リアルな情報”を発信中。

710万円で購入した中古マンションを4年後に900万円で売却。売却益190万円。スピード売却(1ヶ月)に成功。

これらの経験を元に、中古マンションを高く早く売却するためにやったことすべてを証拠画像付きでお伝えしています。↓

投資用マンションの売却は慎重に行いたいですよね。

投資用マンションの売却は、売却益を得て今後の資産形成を有利に進められるかどうかが決まる重要なイベントです。

ですから、タイミング(売り時)を誤って安い価格で売り叩くことになったり、相談する不動産会社を間違えて全然売れなかったりという失敗は絶対に避けたいです。

売却損を出して、今まで運用してきた家賃収入をパーにしてしまっては、もったいないどころの話では済みません。

失敗リスクを回避して、あなたの投資物件を高く売るためにも、投資用マンションの売却に関する正しい知識を身につけておきましょう。

この記事では、投資用マンションの売り時や売却にかかる費用、税金、消費税、売れない場合の対策、売却に最適な相談先などを解説していきます。

あなたの投資用マンションを高く売ってくれる優秀な不動産会社を見つける方法も解説しているので参考にしてみてください!

投資用マンションの売り時とは?売却を検討すべき6つのタイミング

投資用マンションの売り時や売却に出すタイミングは、主に下記の6つです。

- 高く売れる要因がある

- 築20年以内である

- 過疎化と空室率上昇が懸念される

- デッドクロスの到来

- 残債利回りがキャップレートを上回る

- 所有期間が5年以上経っている

投資用マンションの売り時は、「投資用」特有のタイミングがあります。

居住用マンションの売却のタイミングと同じものもありますが、投資用マンションの売却では収支状況や利回り、税金も考慮しなければならないので注意しましょう。

(参考:中古マンションの売り時がわかる6つの基準)1

1.好景気やオリンピックなどの高く売れる要因がある

「好景気による不動産市況の上昇」や「オリンピック開催」といった高く売却できる要因があるなら、投資用マンションは売り時です。

不動産投資家は常に「安く買って、高く貸し、高く売る」ことを考えなければ資産拡大はできません。

高く売れる要因があるのにそのチャンスを逃していたら、明らかに「損失」ですよね。

現在不動産市況は上昇しており、「マンション価格」も高止まりしています。

このような流れを自身でリサーチし、売却のタイミングを見極めるのはとても大切な作業です。

当サイトに価格相場の簡単な調べ方と、各都道府県の市況をまとめた記事を公開していますので参考にしてみてください。(→中古マンション相場や価格推移の調べ方)

また、東京オリンピックが開催予定ですが、不動産価格は「オリンピック前がピーク、オリンピック後は下降する可能性が高い」と言われています。

マンション投資家なら経済市況やオリンピック等の大きなイベントに敏感になりましょう。

情報収集をして「高く売れて売却益を狙える」と思うなら、すぐに売却に向けて行動を取るべきです。

ただし、高く売れて売却益が出るからといって、購入時に支出した資金や今までの運用実績を含めてもプラスになるとは限りません。

損失を出さないように「シミュレーション」をして売却が妥当なのかしっかり判断しましょう。

(参考:マンション投資家必見のキャッシュフローシミュレーションとは?)

2.築20年までが高く売るチャンス

投資用マンションは「築20年」を超えるまでが高く売却できるタイミングです。

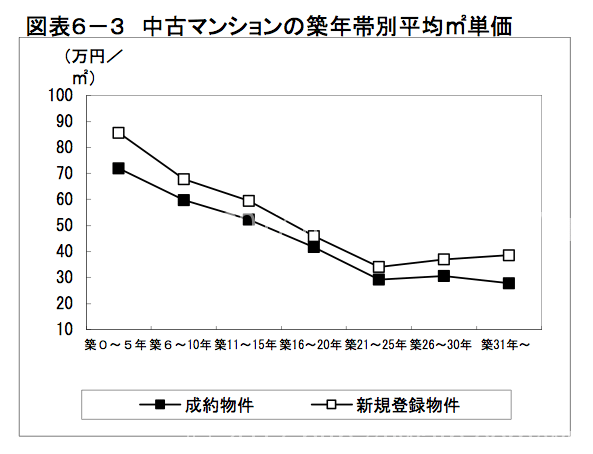

中古マンションには、「価格下落は築20年までに進み、それ以降は一定に推移する」という特性があるからです。公的なデータもあります。↓

参考:公益財団法人 東日本不動産流通機構「築年数から見た 首都圏の不動産流通市場(2015年)」

成約物件のグラフを見ると、価格下落は「築21〜25年」までで止まっており、それ以降はどんなに築年数が経っても横ばいです。

もちろん、あなたの投資用マンションの状態やエリアによって価格は変わりますが、上記の築年数とマンション価格の関係性はすべての物件に共通します。

(参考:中古マンションの築年数は何年までが限界?買い時と5つの影響)

あなたの投資用マンションを少しでも高く売りたいなら、「築20年」を超える前にできる限り早く売る必要があります。

3.投資エリアの過疎化や空室率の上昇が懸念される

あなたの投資用マンションのエリアに「過疎化」や「空室率が上昇」の懸念がある場合、早めに売却を検討した方が良いです。

過疎化が進んで人口が減ると、「賃貸需要」も減ってあなたのマンションに入居する人も減ります。

そうなると、予定していた家賃が取れなくなり、収支は一気に赤字になります。

実際、私が知っている不動産投資家に、あるエリアでマンション一棟(全戸1R)を購入した人がいます。

最初は黒字で運営していたのですが、エリア内にあった某大学移転の影響で一気に空室が増え、キャッシュフローがマイナスになって火の車になっていました。

区分マンションならまだしも「一棟」なので、損失した金額も大きかったようです。

自然な過疎化だけでなく、施設や公共機関などの変遷でも空室率に影響しますから、エリアの情報収集は常にやっておくべきです。

今、投資しているエリアの人口動態や周辺環境を一度チェックしてみましょう。

今後「空室率」の上昇が懸念される場合は、家賃が取れなくなって赤字になる前に売却を検討した方が良いでしょう。

(参考:人口動態や空室率の調べ方→「マンション投資の選び方」)

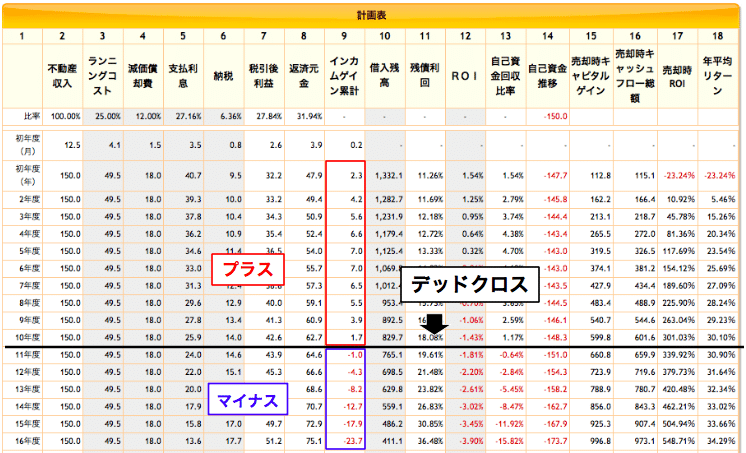

4.デッドクロス到来でキャッシュフローがマイナスになる

投資用マンションの売却において、「デッドクロス」が到来してキャッシュフローがマイナスになるタイミングも売り時の一つです。

キャッシュフローがマイナスになると手元資金が減っていくため、物件を所有しているメリットがないからです。

デッドクロスとは、物件を「元利均等返済」のローンで借り入れしている場合に起こる現象です。

毎月返済額のうち「元金(確定申告上で経費にできない部分)」の割合が増えていくことで手元に残るキャッシュフローが減少し、やがてマイナスに転じるタイミングのことを指します。

ファイナンシャルアカデミーが運営する「マネログ」というシミュレーションツールを使うと、一目でデッドクロスがわかるのでおすすめです。

【区分マンション投資でのシミュレーション例】

(参考:マンション投資家必見のキャッシュフローシミュレーションとは?)

上記のデータだと、11年目でデッドクロスを迎えるので、10年目が売却を検討するタイミングと言えます。(もちろん、デッドクロスが来ない物件もあります)

いつデッドクロスを迎えるのかをシミュレーションし、売り時を見極めるのも一つの作戦です。

5.キャップレート以上の残債利回りならローン残高以上で売れる

あなたが「ローン残高以上の価格で投資用マンションを売却したい!」と思っているなら、残債利回りがそのエリアのキャップレートを越えていないと望みは低いです。

買主である不動産投資家は、キャップレートを越えている物件でないと買ってくれないからです。

残債利回りとキャップレートの意味は下記の通りです。

| 残債利回り | ローンの残高に対してどのくらいの家賃収入(年間)が得られているかを表した割合 〈計算式〉年間家賃収入÷ローン残債 |

| キャップレート | エリア(地域)や立地ごとに決まっている適正な利回り※のこと。そのエリアに対して、投資家が欲しがる利回りの平均値とも言える。エリアや物件の仕様、環境によって数値は変わる 〈計算式〉年間家賃収入÷物件価格 |

例えば、あなたの物件エリアのキャップレートが「10%」だとします。

その状況で、あなたの投資用マンション(区分マンション)が「年間家賃84万(月7万)÷ローン残債1000万=残債利回り8.4%」だとしたら、ローン残債の1000万円で売却に出しても売れません。

投資家はあなたの投資物件を見ても、「利回り10%に届いてないから魅力ない。全然欲しくない」と思うからです。

だからと言って、840万(利回り10%)で売りに出したらあなたのローンが残って損してしまいます。

しかし、賃貸経営をしながら着実にローン残債を減らし、「年間家賃84万(月7万)÷ローン残債700万=残債利回り12%」になったら、すぐに売れます。

投資家はあなたの物件を見たら、「キャップレートより2%も高い!お買い得だ!」と思うからです。

むしろ、840万(利回り10%)で売り出してもキャップレートに届いているので売れます。そうすると、「売却金額840万ーローン残債700万=売却益140万」となり、あなたの資を増やすことができます。

ローンを残すことなく投資用マンションを手放したいと考えているのなら、残債利回りとキャップレートの関係性をチェックしておきましょう。

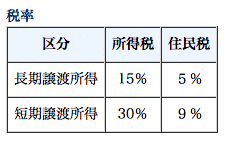

6.「5年超」所有して売却すれば税金が半分に!

投資用マンションを売却するなら、「5年超」所有してから売ると税金面で有利です。

マンションに限らず、不動産を売却して利益が出た場合、所有期間が「5年超(長期譲渡所得)」と「5年以下(短期譲渡所得)」で税率が違うからです。↓

| 長期譲渡所得(所有期間が5年超) | 課税譲渡所得金額×税率20% |

| 短期譲渡所得(所有期間が5年以下) | 課税譲渡所得金額×税率39% |

上記の通り、5年を越えて所有すれば税率が「半分」も違います。

単純計算で、仮に1000万円の利益が出た場合、長期譲渡なら税金は200万ですが、短期譲渡なら390万です。約200万円も差額が発生します。

投資用マンションを「5年超」所有してから売却した方が税金面で得ですから、あなたの物件が「所有してから何年目なのか?」を売却前に確認した方が良いです。

ちなみに、所有期間の計算方法が「マンションを売った年の1月1日現在から数えて購入日が5年超か?5年以下か?」という方法で、少し特殊です。

間違えると大変ですから、税理士や不動産会社の担当に相談しながら計算することをおすすめします。

投資用マンションの売却にかかる費用とは?

投資用マンションの売却時に支払う費用は、主に下記の4つです。

| 仲介手数料 | 売却を仲介してくれた不動産会社に払う手数料。一般的には「売却価格×3%+6万円」に消費税をかけ算した金額を支払う。(参考:中古マンション売買に関する仲介手数料まとめ記事) |

| 登記費用 | ローンがある場合、「抵当権抹消登記」の費用が必要(3万円が相場)。移転登記の分は買主が支払ってくれる。よって、ローンがない場合は登記費用はかからない。 |

| 繰上返済手数料 | ローンがある場合は、売却により全額完済(=繰上返済)することになるので銀行に手数料を払う必要がある。3〜5万が相場。 |

| 印紙税 | 買主との売買契約書に貼付けする印紙の代金。(参考:国税庁HP「印紙税額」)

|

投資用マンションの売却時には上記のように「支払う費用」もありますが、逆に戻ってくる費用もいくつかあります。↓

- 火災保険

- 固定資産税

- 管理費、修繕積立金等の精算分(区分マンションの場合)

- 保証料(※銀行による)

具体的な金額は物件や契約内容によって異なりますが、優秀な不動産会社であれば売却時にすべて正確に計算してくれます。

投資用マンションの売却費用は前もって自分で確認しておき、不動産会社の担当が提示したものと突き合わせて確認すると間違いがなく安心です。

投資用マンション売却時の税金の計算方法

投資用マンションを売却し、「譲渡所得」が発生すると所得税と住民税がかかります。

逆に売却によって「譲渡損失」が発生した場合は所得税も住民税もかかりません。(どちらの場合でも確定申告が必要です)

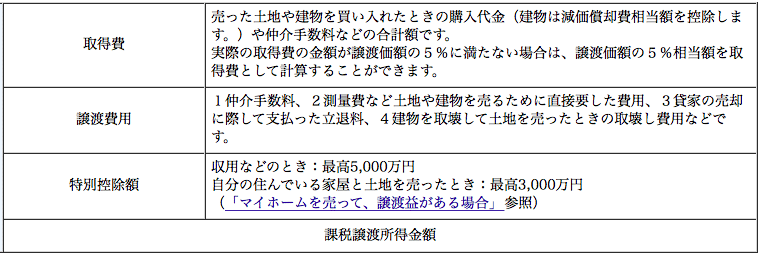

税金がかかるかどうかを知るための計算式や税率は、下記のように国税庁によって定められています。↓

譲渡価額 -(取得費+譲渡費用)- 特別控除額(一定の場合)= 課税譲渡所得金額

参考:国税庁HP「課税譲渡所得金額の計算」

簡単にシミュレーションをしてみます。

【条件】区分マンションの場合

- 譲渡価額:2000万円

- 取得費:1800万円

- 譲渡費用:80万円

- 特別控除:事業用のため該当せず

- 所有期間:5年以上

「譲渡所得金額」=2000万 -(1800万+80万)= 120万

「税金(所得税・住民税)」=120万×20%=24万

計算はとてもシンプルですが、譲渡費用がどこまで認められるかや所有期間の計算方法などを素人判断で進めてしまうと間違える可能性が高いです。

また、居住用マンションでは使える下記5つの特例が、投資用では使えないので注意しましょう。(参考:国税庁HP「譲渡益や譲渡損失がある場合の特例」)

- 3,000万円の特別控除の特例

- 軽減税率の特例

- 買換え(交換)の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

- マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

実際に確定申告をする時は、売却を手伝ってくれる不動産会社や税務署の職員、税理士に確認しながら慎重に行うと失敗も手間もかかりません。

投資用マンションの売却に消費税はかかる?

投資用マンションの売却時の消費税は、あなたが法人(不動産管理会社や課税事業者)でも個人でも課税されます。

消費税のがかかる条件は、国税庁によって下記にように定義されています。↓

消費税の課税対象は、国内において事業者が事業として対価を得て行う資産の譲渡、貸付け及び役務の提供と外国貨物の輸入です。

参考:国税庁HP「消費税のしくみ」

居住用マンションであれば、売主が「個人」だと消費税がかかりません。

居住用マンションを売却する個人は利益獲得を目的としておらず、「事業者」に該当しないからです。

しかし、投資用マンションを売却する不動産投資家は利益を目的としているので「事業者」に該当し、個人でも消費税が発生します。(もちろん法人でも)

投資用マンションを売却する場合、個人だからといって消費税がかからないことはないので、資金計画の際は気をつけてください。

(参考:中古マンションの消費税まとめ)

投資用マンションが売れない場合の6つの解決策

あなたが投資用マンションを売却に出してもなかなか売れない場合は、下記6つのいずれかの原因があります。

その原因に対しては、7つの対策を順に行っていくことが有効です。

【中古マンションが売れない6つの理由】

- 管理費や修繕積立金が高い

- 地方、田舎に物件がある

- 定期借地権の物件である

- 築年数が古い

- 売出価格が高い

- 不動産仲介会社に力がない

【中古マンションが売れない場合の7つの対策】

- 売出価格を見直す

- 物件の魅力をUPして差別化を図る

- 不動産仲介会社を選び直す

- 値下げする

- 一度売るのをやめてみる

- 賃貸を検討する

- 買取を検討する

上記は居住用マンションについてのポイントをまとめたものです。

ですから、投資用マンションの場合は、これまでにお伝えした「投資用マンション特有の売り時」の見極めやシミュレーションも重要になってきます。

あなたの物件が買主である不動産投資家に魅力的な写っているかも合わせて確認したいです。

売れ残って損失を拡大しないように正しい対策をとっていきたいです。

投資用マンションを高く売却するなら優秀な不動産担当者に相談!

投資用マンションを高く売却して資産形成を有利に進めたいと思うなら、「優秀な不動産会社(担当者)を見つけて相談する」ことです。

投資物件の購入でも売却でも、結局のところ「あなたの不利益になるアドバイスをしない信頼できる不動産担当者」がついてくれれば損するわけがありません。

不動産投資で「数百万円」もの損をしている人は、たいてい悪徳業者に捕まって、モラルのない担当者の言いなりになっているケースが多いです。

あなたも信頼できる不動産担当者が見つかれば、あなたの「収支状況」や「売却相場」などを元に最適な戦略を立ててくれるので、より具体的な解決策を導きだしてくれます。

肝心な「優秀な売却担当者を見つける方法」ですが、それは「無料の一括査定サイト」を使うことです。

一括査定サイトを使えば、複数の査定書が一度に届いて便利ですし、何より「悪徳業者」を排除してくれる制度を完備したサイトもあるので、自分で業者を探すより安心して使えます。

日本には私が確認した限りでも「約30サイト以上」の一括査定サイトが存在しますが、下記の表のように最も実績が良かった「HOME4U」の利用をオススメします。

【上位10サイト比較表】

| 一括査定サイト | 最高見積額 | 査定先候補の数 |

| HOME4U | 1020万 | 5社 |

| イエウール | 965万 | 5社 |

| リガイド | 950万 | 8社 |

| すまいvalue | 880万 | 4社 |

| マンションナビ & スモーラ | 820万 | 3社 |

| リビンマッチ | 816万 | 3社 |

| イエイ | 712万 | 1社 |

| イエカレ | ※1 | 3社 |

| 不動産査定エージェント | ※1 | 1社 |

| マイスミEX | ※2 | 0社 |

※1:上位サイトで見積もりを依頼していた業者と重複したため申請できず

※2:見積もりを試みたものの、受付拒否

(サイト名をクリックすると、私の実体験記事で証拠画像を確認できます)

また、HOME4Uは、

- 日本で一番使われている一括査定サイト

- 東証一部上場の「NTTデータ」の管理下で個人情報保護も安心

- 悪徳業者を排除する制度がある

- 「エース社員」が担当なのでストレスがない

など、利用価値が高いサイトであることが私の実体験で証明されています。

「一括査定サイトで出会う不動産会社は信用できない」と心配する人もまれにいますが、HOME4Uなら「ペナルティ制度」を運営開始から16年間も続けているので、悪質な業者に当たることはほとんどありません。

しかも、HOME4Uは「エース級」の社員しか担当できない仕組みになっているので、押し売り営業もありませんし、自社都合の提案もありません。

一括査定サイトを使わずに不動産会社を1件ずつ回って査定書を取ってもいいですが、あなたの時間をムダにしますし、悪徳業者に捕まる可能性が高いのでおすすめしません。

というより、売却前は一括査定サイトを使うことが常識なので、1件ずつ回っている人なんていないです。笑

査定は「無料」かつ「5分」でできてデメリットはありません。HOME4Uは必ず試しておくべき一括査定サイトです。

【HOME4Uの詳細&無料査定はこちら↓】

【私の実体験記事はこちら↓】

【まとめ】投資用マンション売却の失敗リスクは知識武装で回避!

投資用マンションの売却で失敗する人の多くは、売却に関する知識武装ができていないがないことが原因です。

まずは、ご自身で投資用マンションの売却に関する知識武装をしてみてください。

【投資用マンションの6つの売り時(タイミング)】

- 景気拡大やオリンピックなどの高く売れる要因がある

- 築20年以内で高く売れやすい

- 投資エリアに過疎化や空室率上昇の懸念がある

- デッドクロス到来でキャッシュフローがマイナスになる

- 残債利回りがキャップレートを上回ってローン残債以上で売れそう

- 5年以上所有していて税金が半分で済む

【投資用マンション売却に関する知識】

- 売却にかかる費用は「仲介手数料、登記費用、繰上返済手数料、印紙代」

- 譲渡所得が出たら所得税と住民税が発生する

- 投資用マンションなら「消費税」は必ずかかる

- 正しい対策を取れば売却できない投資用マンションはほぼない

ただ、投資用マンションを本当に高く売却したいなら「信頼できる優秀な不動産会社」を見つけることを第一に考えたいです。

信頼できる不動産担当者を見つけさえすれば、あなたにとって不利な提案はしないので損はあり得ませんし、そもそもあなたが知識武装する必要もなくなりますよね。

信頼できる不動産会社は、一括査定サイトで複数の不動産会社に査定を依頼して探してみてください。

複数の査定書を比較すれば、相場より高く売却できるかが一目瞭然ですし、複数の担当者を品定めできます。

利用する一括査定サイトは、既にご紹介した通り「HOME4U」をおすすめします。

HOME4Uは、

- 日本で一番使われている

- 東証一部上場企業の「NTTデータ」が管理している

- 悪質な不動産会社を排除する制度がある

- 「エース社員」が担当なのでストレスがない

- 最も高い見積額を知ることができた(私の実体験)

など、利用価値が高いサイトであることが、私の実体験で証明されているからです。

もちろん、他の一括査定サイトを検討してみてもいいです。

ただ、私が今までに30サイト以上使ってきた結果として「HOME4U」を推しているので、この結論に乗っておいたほうがあなたの時間を無駄にしなくて済みます。

査定は「無料」かつ「5分」でできてデメリットはありません。HOME4Uは必ず試しておくべき一括査定サイトです。

【HOME4Uの詳細&無料査定はこちら↓】

【私の実体験記事はこちら↓】

この記事が、投資用マンション売却を検討している方への情報提供として役に立てたら幸いです。

【無料公開】不動産担当者に“丸投げ”で中古マンションを“高く&早く”売却できた秘訣とは?

不動産売却って、実際どうやって進めればいいの?

と悩んでいませんか?

不動産売却は、失敗したら“数百万円レベル”の損失が出る大きな取引ですから、成功確率の高い方法で慎重に進めたいですよね。

私も最初は同じ悩みを抱えていましたが、周りの信頼できる不動産投資家にアドバイスをもらいながら、所有していた中古マンションを売却しました。

その結果、「710万円」で買った中古マンションを、「900万円」で売ることができました。↓

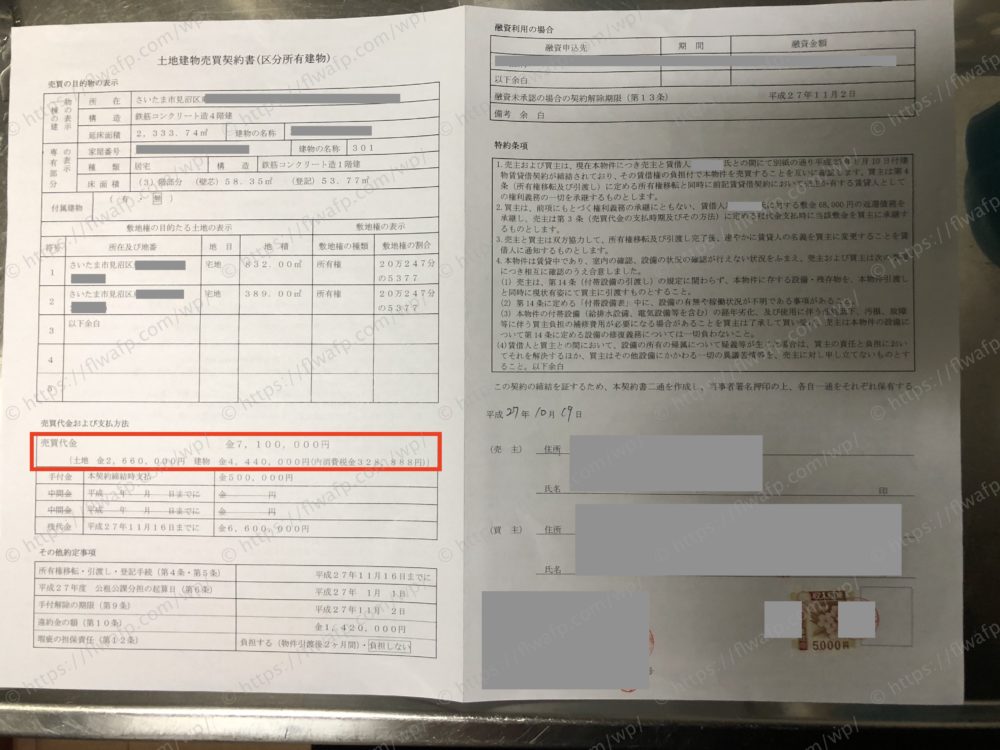

【710万円で 購入したときの売買契約書↓】

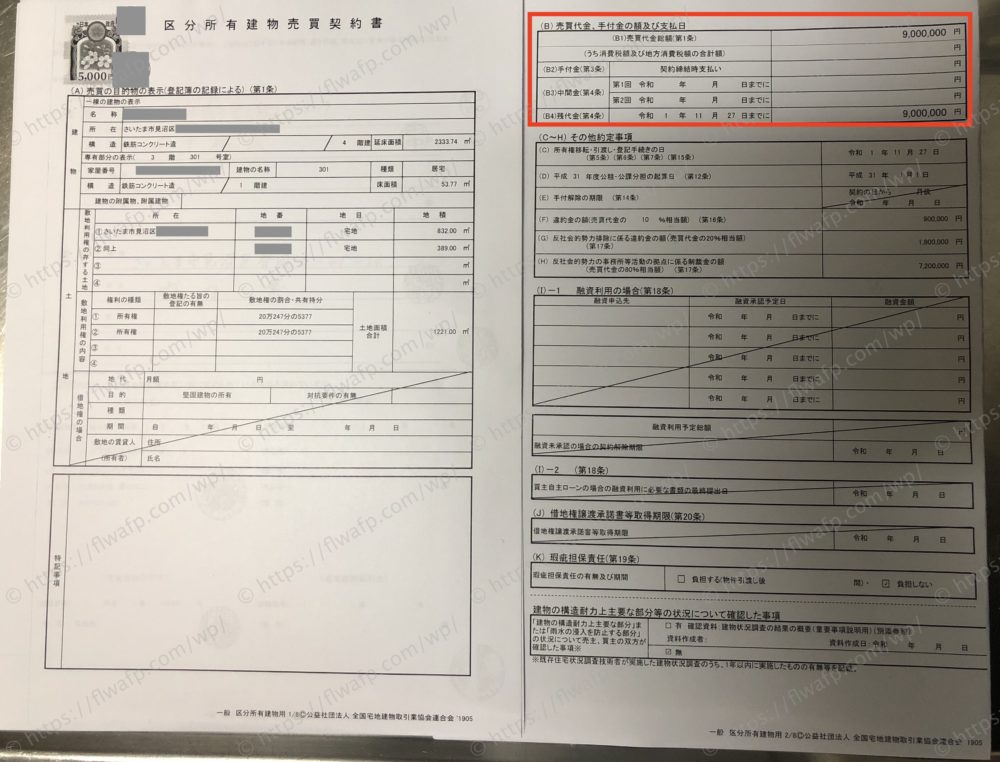

【900万円で売った時の売買契約書↓】

単純計算で「約190万円」の売却益を得ることができました。

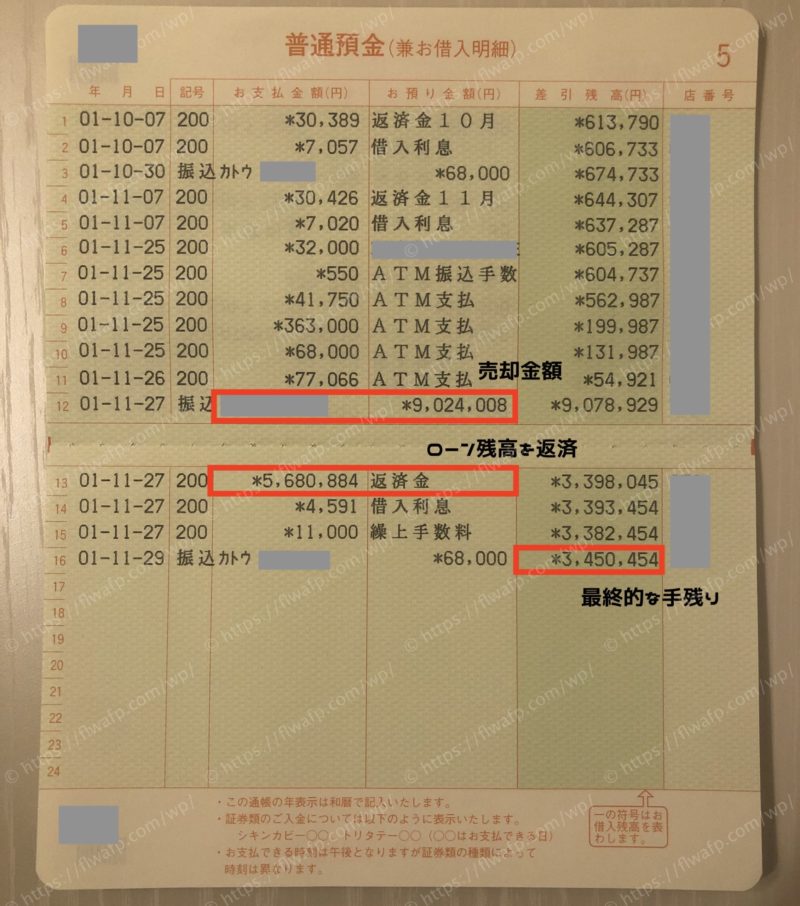

しかも、投資物件だったので、運用益も含めたら「345万円」が通帳に残りました。↓

おまけに、売り出してからは、私は何もしませんでした。

不動産担当者に”丸投げ”にしていたら、たった1ヶ月で売主が見つかりました。

このように、ラクに高く(早く)売ることができたのは、「優秀な担当者を見つけること」に全精力を注いだから。

もらったアドバイスも「とにかく信頼できる担当者を見つけろ!」ってことでした。

なので、あなたも同じように行動すれば、不動産を高く(早く)売れる確率が上がることは間違いありません。

よって、私が経験した「不動産売却の一部始終」を、実体験記事として「無料」で公開することにしました。

もし、「売却で失敗したくない」「成功率の高い方法で売却活動をしたい」と少しでも思っているなら、以下の記事に一度目を通してみてください。